年末調整とは?基本や流れをわかりやすく解説

12月も近づき、年末調整の時期となってきました。

年末調整って何の調整をしているのか?

どういった流れで行われているのか?

この年末調整の仕組みや目的を簡単に解説していきます。

年末調整とは?目的は?

年末調整は、年末の給料が確定してから行い、

月々の給料から差し引かれた所得税を清算する手続きです。

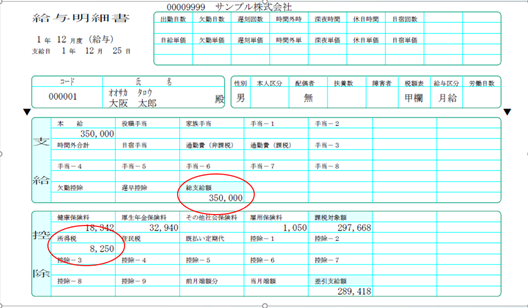

例えば、年間の給料が35万円×12月=420万だとします。

これに対して毎月の給料から8,250円の所得税が引かれて、年間では99,000円(8,250円×12月)の所得税が引かれています。

この99,000円は概算で引かれている金額なので、正しい所得税額を確定させて清算するのが年末調整です。

年末調整の際に、扶養控除申告書等の下記の書類に記載することで控除額を確定し、

その人の年間での所得税額を計算します。

例えば、年末調整をして計算した年間の所得税額が70,000円であれば、

差額の27,000円が還付されることになります。

99,000円ー70,000円=27,000円

年末調整の事前準備書類(従業員に書いてもらう書類)

基本的には、下記の①~③の3枚を従業員に書いてもらいます。

その他に前職の給料がある人や住宅ローン控除がある人は別途書類が必要です。

① 給与所得者の扶養控除等申告書

平成31年分 給与所得者の扶養控除等申告書

扶養している配偶者や扶養者の名前・生年月日等を記入します。

② 給与所得者の保険料控除申告書

令和元年分 給与所得者の保険料控除申告書

生命保険料控除や社会保険料控除など(証明書の添付が必要)を記載し、計算します。

③ 給与所得者の配偶者控除等申告書

令和元年分 給与所得者の配偶者控除等申告書

配偶者控除や配偶者特別控除を受けるときに、本人や配偶者の所得を記載して控除額を計算します。

前職分の給料がある人

2019年に今の会社に入った人で、2019年中に前職がある人は前職分の源泉徴収票(2019年分)が必要となります。

住宅ローン控除がある人

住宅ローン控除がある人で2年目以降の人は、税務署から郵送されている『給与所得者の(特定増改築等)住宅借入金等特別控除申告書』の2019年分と、金融機関からの借入金の年末残高証明書が必要です。

※2019年中に住宅を購入し、住宅ローン控除を受けようとする人は確定申告が必要です。

1年目が確定申告、2年目以降は年末調整となります。

年末調整でできない所得控除

以下の所得控除は、年末調整の対象外となり確定申告で控除する形となります。

・雑損控除(災害や盗難などの損失)

・医療費控除

・寄附金控除(ふるさと納税も含みます)

年末調整後の手続き

年末調整をしたあとは、各従業員への還付金の支払いや不足金の徴収を行います。

給料と別で還付金を支払ってもいいですし、12月の給料に加減算しても良いです。

年明けの1月に支払ったりする場合もありますが、12月までに処理を済ませたいという事で、12月中に処理をしているところが多いです。

これらの還付金の支払いとともに、源泉徴収票を渡します。

源泉徴収票は、年間の給料総額や年末調整後の所得税額など年末調整の結果を記載しており、

その人の年間給料の証明書類となります。

その後の手続き

会社は、年末調整後に以下の手続きが必要です。

年末調整を含め、税理士に依頼している会社が多いかと思いますが、その場合は下記の給与支払報告書や法定調書や支払調書までを一連して行う場合が多いです。

・源泉所得税の納付【毎月納付の納期限は翌年1月10日まで、納期特例は翌年1月20日まで】

毎月納付の場合は、12月支払分の給料・賞与・報酬から、還付金や不足金の額を加減算して納付します。

納期特例の場合は、7月~12月支払分の給料・賞与・報酬から、還付金や不足金の額を加減算して納めます。

・各市役所への給与支払報告書の提出(翌年1月31日まで)

給与支払報告書を提出することにより、各人の翌年6月から1年間の住民税が決定します。

その後、確定申告する人については、その確定申告後の金額により住民税が計算されます。

・税務署へ法定調書合計表・支払調書の提出(翌年1月31日まで)

給料の支払いや、報酬や不動産賃貸料の支払いなどの支払調書等をまとめたものが法定調書合計表となります。

年末調整のまとめ

年末調整は、従業員のための簡易な確定申告のような手続きです。

注意点としては、年末調整で還付だと喜んでくれますが、不足だととられた感が残るということがあります。

会社として出来ることとしては、毎月の給料から所得税を引く際に、年末で扶養に入るかどうか分からない場合には給料計算の時点では扶養を外すようにしておきましょう。

給料計算の際に扶養に入れていて、年末調整の際に外れると、年末調整で不足になりやいです。